■ activele nete ale fondurilor deschise locale au crescut in luna ianuarie cu +1,4%, nivelul atins fiind de 22,2 mld RON (4,92 mld.€) in vreme ce cresterea in anul curent a fost tot de 1,4%;

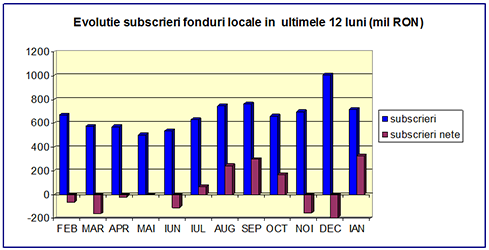

■ fondurile deschise locale au inregistrat in luna ianuarie intrari nete de 327,1 mil RON (72,7 mil.€), fiind vizate toate segmentele de piata: fondurile reunite sub categoria “altele” (163,5 mil RON), fondurile de obligatiuni (124,7 mil RON), fondurile diversificate (17,8 mil RON), cele de randament absolut (9,7 mil RON), cele cu capital garantat (5,4 mil RON), cele monetare (4,4 mil RON) si cele de actiuni (1,6 mil RON);

■ activele nete exprimate in lei ale fondurilor deschise straine distribuite in Romania au crescut cu 0,6% comparativ cu luna decembrie a anului trecut, pana la nivelul de 2,6 mld RON (580,6 mil.€) si au inregistrat in acest an o crestere de 0,6%;

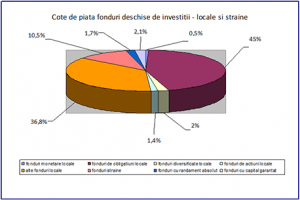

■ fondurile deschise straine distribuite in Romania, avand o pondere de 10,5% in totalul activelor fondurilor deschise de investitii, au inregistrat in luna ianuarie rascumparari nete de 2,4 mil RON (0,53 mil.€);

■ activele nete ale celor 19 fonduri inchise (locale si straine) au sporit cu 1,1% in luna raportata, pana la 498,6 mil RON (110,7 mil.€); aceste fonduri au inregistrat iesiri nete in luna ianuarie de 0,8 mil RON (0,18 mil.€) si au avut o crestere a activelor nete in acest an tot de 1,1%;

■ activele nete ale celor 189 de fonduri deschise si inchise (locale si straine) au crescut cu 1,3% in luna raportata pana la 25,3 mld RON (5,62 mld.€) inregistrand un avans de 1,3% in anul 2017; intrarile nete ale lunii au fost de 323,9 mil RON (72 mil. EUR).

| 31.01.2017 | Organisme de plasament colectiv in valori mobiliare locale si straine* | |||||||

|---|---|---|---|---|---|---|---|---|

| Monetare | Obligatiuni | Multi active (total) | Actiuni | |||||

| locale | locale | straine | locale | straine | locale | straine | ||

| Numar fonduri | 1 | 12 | 37 | 21 | 10 | 15 | 43 | |

| Activ net – mil.lei – | 113,7 | 11.146,3 | 1.645,8 | 489,9 | 192,7 | 345,3 | 768,1 | |

| pondere in total active F.D.I. (%) | 0,46 | 44,95 | 6,64 | 1,98 | 0,78 | 1,39 | 3,1 | |

| % in luna raportata | 4,1 | 1 | -1 | 6 | 8,7 | 5,1 | 2,2 | |

| % in anul 2017 | 4,1 | 1 | -1 | 6 | 8,7 | 5,1 | 2,2 | |

| Subscrieri – mil.lei | 6 | 305,2 | 8,7 | 21,4 | 25,4 | 6 | 3,5 | |

| Rasc. – mil.lei | 1,6 | 180,5 | 14,5 | 3,6 | 15,9 | 4,4 | 10,1 | |

| Subs. nete – mil.lei | 4,4 | 124,7 | -5,8 | 17,8 | 9,5 | 1,6 | -6,6 | |

| Numar investitori | 612 | 152.097 | n.a. | 56.476 | n.a. | 8.314 | n.a. | |

| 31.01.2017 | Organisme de plasament colectiv in valori mobiliare locale si straine* | ||||||||

|---|---|---|---|---|---|---|---|---|---|

| Randament absolut | Capital garantat / protejat | Altele | Total | AOPC | Total F.I.I. | Total fonduri | |||

| Total F.D.I. | |||||||||

| locale | locale | locale | straine | locale | straine | Locale si straine | Locale si straine | Locale si straine | |

| Numar fonduri | 10 | 2 | 14 | 5 | 75 | 95 | 170 | 19 | 189 |

| Activ net – mil.lei – | 427,2 | 522 | 9.136,5 | 8 | 22.181 | 2.614,7 | 24.795,7 | 498,6 | 25.294,3 |

| pondere in total active F.D.I. (%) | 1,72 | 2,11 | 36,85 | 0,03 | 89,46 | 10,54 | 100 | x | x |

| % in luna raportata | 2,1 | 0,6 | 1,5 | 6,7 | 1,4 | 0,6 | 1,3 | 1,1 | 1,3 |

| % in anul 2017 | 2,1 | 0,6 | 1,5 | 6,7 | 1,4 | 0,6 | 1,3 | 1,1 | 1,3 |

| Subscrieri – mil.lei | 12,5 | 13 | 352,5 | 0,6 | 716,6 | 38,1 | 754,7 | 2,6 | 757,3 |

| Rasc. – mil.lei | 2,8 | 7,6 | 189 | 0 | 389,5 | 40,5 | 430 | 3,4 | 433,4 |

| Subs. nete – mil.lei | 9,7 | 5,4 | 163,5 | 0,6 | 327,1 | -2,4 | 324,7 | -0,8 | 323,9 |

| Numar investitori | 2.266 | 3.109 | 104.454 | n.a. | 327.328 | n.a. | n.a. | 89.158 | n.a. |

Date furnizate de membri AAF

| Societatea de administrare a investitiilor | OPCVM | AOPC | Portofolii Individuale | Active Total | Cota Piata Total % | ||

|---|---|---|---|---|---|---|---|

| Active nete | Cota Piata % | S.I.F. | Fonduri Inchise | ||||

| Fondul Proprietatea | 11427.4* | 11427.4 | 27.53 | ||||

| ERSTE Asset Management | 7849.1 | 32.4 | 0 | 53.4 | 7902.5 | 19.04 | |

| Raiffeisen Asset Management | 6742 | 27.8 | 0 | 66.3 | 6808.3 | 16.4 | |

| BT Asset Management | 3213.5 | 13.3 | 168 | 0 | 3381.5 | 8.15 | |

| BRD Asset Management | 2940.2 | 12.1 | 0 | 0 | 2940.2 | 7.08 | |

| NNIP B.V. Asset Management suc. Bucuresti | 2066.8** | 8.5 | 0 | 0 | 2066.8 | 4.98 | |

| Societatea de Investitii Financiare Moldova | 1587.6* | 1587.6 | 3.82 | ||||

| Societatea de Investitii Financiare Oltenia | 1494.9* | 1494.9 | 3.6 | ||||

| SAI Muntenia Invest | 1.1 | 0 | 1174.7* | 0 | 0 | 1175.8 | 2.83 |

| Societatea de Investitii Financiare Trasnilvania | 909.4* | 909.4 | 2.19 | ||||

| OTP Asset Management | 615.3 | 2.5 | 18.3 | 1.3 | 634.9 | 1.53 | |

| Pioneer Asset Management | 545.9 | 2.3 | 0 | 0 | 545.9 | 1.32 | |

| Certinvest | 49.9 | 0.2 | 71.1 | 75.3 | 196.3 | 0.47 | |

| Globinvest | 52 | 0.2 | 55.7 | 0 | 107.6 | 0.26 | |

| Carpatica Asset Management | 101.1 | 0.4 | 0 | 0 | 101.1 | 0.24 | |

| STK Financial | 2.9 | 0 | 71.5 | 0 | 74.4 | 0.18 | |

| Atlas Asset Management | 17 | 0.1 | 39.6 | 0 | 56.6 | 0.14 | |

| SAI Broker | 13.4 | 0.1 | 10.6 | 0 | 24.1 | 0.06 | |

| SIRA | 1.1 | 0 | 22.6 | 0 | 23.7 | 0.06 | |

| Swiss Capital Asset Management | 21.4 | 0.1 | 0 | 0 | 21.4 | 0.05 | |

| STAR Asset Management | 12.3 | 0.1 | 0 | 0 | 12.3 | 0.03 | |

| SAFI Invest | 0.1 | 0 | 9.2 | 0 | 9.3 | 0.02 | |

| Vanguard Asset Management | 2.5 | 0 | 2.9 | 0 | 5.3 | 0.01 | |

| Patria Asset Management | 0.2 | 0 | 0 | 0.6 | 0.9 | 0 | |

| TOTAL (mil. RON) | 24247.8 | 100 | 16594* | 469.5 | 196.9 | 41508.2 | 100 |

Activele aflate in administrarea membrilor AAF la 31 ianuarie 2017, exprimate in mil.lei

* valori valabile la 31.12.2016

** fonduri straine

A.A.F reprezinta Asociatia Administratorilor de Fonduri si este organizatia profesionala neguvernamentala a operatorilor din industria Organismelor de Plasament Colectiv din România care reuneste 21 societati de administrare a investitiilor (S.A.I.), Fondul Proprietatea, 4 Societati de Investitii Financiare (S.I.F.) si 4 banci depozitare. Incepand cu iunie 2007 AAF este membru al EUROPEAN FUND AND ASSET MANAGEMENT ASSOCIATION (EFAMA).

O.P.C.V.M. sunt Organisme de Plasament Colectiv in Valori Mobiliare (eng. UCITS – Undertaking for Collective Investment in Transferable Securities) respectiv terminología utilizata in legislatie pentru fondurile deschise de investitii.

O.P.C.V.M. sunt fondurile deschise si societatile de investitii care indeplinesc urmatoarele conditii:

- au ca scop unic efectuarea de investitii colective plasand resursele banesti atrase numai in instrumente financiare care sunt expres nominalizate in regulamentele si normele emise de A.S.F. (care este autoritatea de reglementare si supraveghere) si opereaza pe principiul diversificarii riscului si al administrarii prudentiale;

- au obligatia de rascumparare continua a titlurilor de participare emise adica pe toata durata de functionare a respectivului OPCVM;

Un OPCVM se poate infinta pe baza de contract civil sub forma de fond deschis de investitii sau prin act constitutiv si atunci este societate de investitii;

A.O.P.C. sunt “Alte Organisme de Plasament Colectiv” (eng. NON – UCITS) respectiv terminología utilizata in legislatie pentru fondurile inchise de investitii.

A.O.P.C. sunt fonduri inchise si se infinteaza pe baza de contract de societate civila si au obligatia de a rascumpara titlurile de participare emise la intervale de timp prestabilite sau la anumite date in conformitate cu documentele de constituire.

Spre deosebire de fondurile deschise la care politicile de investitii si regulile de diversificare sunt foarte riguros reglementate prin regulamentele A.S.F., la fondurile inchise de investitii aceste doua elemente sunt mai permisive.

In conformitate cu noul standard al European Fund and Asset Management Association – EFAMA – unde si AAF este membra dupa politica de investitii anuntata prin prospectul de emisiune al OPCVM acestea se impart in:

- monetare: investesc in instrumente monetare si in obligatiuni in conformitate cu prevederile Ghidul CESR /10-049 (transpus in legislatia nationala prin Instructiunea CNVM nr,1/2012)

aceste fonduri pot fi:

- fonduri monetare pe termen scurt – se caracterizeaza prin scadente medii ponderate si durate de viata medii ponderate foarte scurte;

- fonduri monetare de piata monetara – se caracterizeaza prin scadente medii ponderate si durate de viata medii ponderate mai lungi;

- de obligatiuni: investesc minim 80% din active in instrumente cu venit fix in conformitate cu OUG 32/2012 si au expunere zero pe actiuni fonduri de actiuni si derívate de actiuni;

- multi – active (multi asset)): investesc intr,-un mixt de instrumente in orice combinatie si durata de detinere care un se regaseste in celelalte categori principale;

aceste fonduri pot fi:

- a) defensive – cu expunere de maxim 35% pe instrumente cu venit variabil (conform OUG 32/2012);

- b) echilibrate – cu expunere cuprinsa intre 35% si 65% pe instrumente cu venit variabil (OUG 32/201)

- c) agresive – cu expunere de minim 65% pe instrumente cu venit variabil (OUG 32/2012)

- d) flexibile – au caracteristic un mixt de isntrumente cu pondere si durata de detinere variabile

expunerea pe oricare din instrumente putand varia de la 0% la 100%;

– cu capital garantat/protejat: cugrad de protectie a capitalului investit investitiilese realizeaza conf,

prevederilor OUG 32/2012;

– cu randament absolut (absolute return): au o política flexibila cu obiectiv principal de generare a unor

Randamente pozitive independent de evolutiile pieteti;

- de actiuni: investesc minim 85% din active in actiuni (OUG 32/2012);

Risc (Valoare la Risc prescurtat VaR) – indica pierderea maxima pe care o poate inregistra valoarea unitatii de fond intr-un interval de timp si cu o anumita probabilitate in conditii normale de piata. Pornind de la practica internationala acest indicator este calculat pe un orizont de timp de 1 an cu probabilitatea de 95%.

De exemplu daca un fond are un indicator VaR de 10% acest lucru inseamna ca la o investitie de 100 RON in fondul respectiv exista o probabilitate de 95% ca pierderea pe care o investitorul o poate inregistra intr-un an sa nu depaseasca 10 RON altfel spus sa ramana cu cel putin 90 RON din cei 100 RON investiti initial. Daca fondul ar avea un VaR de 25% atunci exista o probabilitate de 95% ca pierderea maxima pe care o investitorul o poate inregistra intr-un an sa nu depaseasca 25 RON altfel spus sa ramana cu cel putin 75 RON din cei 100 RON investiti initial.

Modified duration – pentru un portofoliu de instrumente cu venit fix reprezinta modificarea procentuala aproximativa a valorii portofoliului ca urmare a modificarii cu 1% a randamentelor tuturor instrumentelor cu venit fix care fac parte din structura acelui portofoliu. Spre exemplu in cazul in care un fond are o valoare a indicatorului Modified duration de 1 o crestere a randamentelor de piata cu 0,5% pentru toate instrumentele din fond ar determina o diminuare a valorii unitatii de fond de aproximativ 0,5%.

Intre ratele dobanzilor de piata si pretul instrumentelor cu venit fix exista o relatie inversa in sensul ca o crestere a ratelor de dobanda conduce la o diminuare a valorii acestora. Modificarile ratelor de dobanda se reflecta imediat in valoarea unitatii de fond doar in cazul in care titlurile din portfoliu sunt evaluate prin metoda marcarii la piata si daca acestea sunt lichide. In cazul in care titlurile din portofoliu se evalueaza folosind metoda amortizarii asa cum se intampla in cazul majoritatii fondurilor monetare si de obligatiuni din Romania efectele modificarilor ratelor de dobanda asupra valorii unitatii de fond se reflecta doar la momentul vanzarii titlurilor cand se inregistreaza diferenta dintre pretul folosit in evaluare si cel de piata.

Standardul international adoptat inclusiv de catre Asociatia Europeana a Fondurilor si Administratorilor de investitii (EFAMA) pentru diferentierea fondurilor monetare de cele de obligatiuni este acest indicator respectiv fondurile monetare au un modified duration sub 1 in vreme ce fondurile de obligatiuni prezinta un indicator supraunitar.

Pentru mai multe informatii legate de evolutia fondurilor vizitati www.aaf.ro sau telefonati la 021-312.97.43.

Jan Pricop

Director Adjunct